Laatst stond ik op een verjaardag en toen ging het over de financieringsbereidheid van banken. Iemand opperde: “banken financieren niets meer!”. In de praktijk merk ik ook dat de randvoorwaarden strenger worden toegepast dan een aantal jaar geleden. De argumentatie dat dit komt “omdat ze niet meer durven” of “ze hebben de sector op slot gezet” leken me echter niet logisch. Hier heeft een bank zelf ook geen belang bij. Waar komt dit beeld dan vandaan?

De balans van de Rabobank

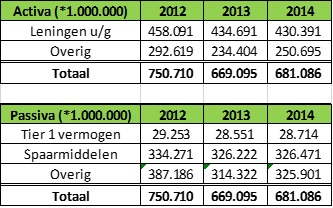

Om het dicht bij huis te houden heb ik de jaarcijfers van de Rabobank erbij gepakt (bij mij regionaal veruit de grootste bank). De resultaten van alle grootbanken laten overigens eenzelfde beeld zien:

In de balans zien we de volgende ontwikkelingen:

- De kredietportefeuille daalt (leningen u/g), er wordt dus meer afgelost dan nieuwe leningen verstrekt;

- Overige activa daalt, er worden dus bezittingen verkocht. Een voorbeeld hiervan is de verkoop van het belang in Robeco in 2013;

- Het tier-1 vermogen, het eigen vermogen van banken, daalt de laatste jaren (!);

- De hoeveelheid spaarmiddelen ontwikkeld zich stabiel;

De resultatenrekening van de Rabobank

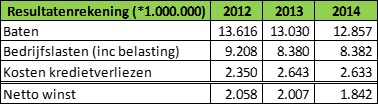

In de resultatenrekening zien we de volgende ontwikkelingen:

- De opbrengsten dalen jaarlijks;

- De kosten dalen mee, zodat de netto winst slechts beperkt daalt. Zij het toch 10% lager in 2014 dan in 2012;

- Van de nettowinst dient nog jaarlijks ongeveer € 1.200.000.000,- betaald te worden aan ledencertificaten en andere vermogenspapieren. Het restant kan in principe aan het eigen vermogen worden toegevoegd;

De ratio’s van de Rabobank

De ratio’s ontwikkelingen zich als volgt:

- Rendement op Tier-1 vermogen was in 2010 nog 8,6% en nu al enkele jaren net boven de 5%. De doelstelling van de Rabobank is deze boven de 8% te krijgen in 2016;

- Het eigen vermogen stijgt jaarlijks met kleine stappen, het doel is deze in 2016 op 14% te krijgen;

Samenvatting Rabobank

Dit overwegend hebben we dus te maken met een krimpend bedrijf, met een dalende winst welke na het betalen van vermogensverschaffers, een cashflow laat zien van € 600 mln., oftewel < 0,001% van het geïnvesteerd kapitaal. Het bedrijf lijkt in een negatieve spiraal op het gebied van omzet en rendement te zitten.

Een strategie om hier uit te komen is inzetten op commerciële activiteiten. Dus zou een bank juist meer moeten gaan uitlenen. De banken lijken dit echter niet te doen, waarom?

Vermogensopbouw

Een belangrijk verschil tussen banken en andere bedrijven is de aanwezigheid van een toezichthouder. Door de bankencrisis en Basel III dienen banken van de toezichthouder steeds meer buffer (vermogen) aan te houden. Waar bijvoorbeeld voor de crisis een Tier 1 ratio (eigenvermogensratio) van onder de 4% voldoende was, dient dit nu minimaal het dubbele te zijn. Banken moeten dus meer vermogen aanhouden om aan regelgeving te voldoen.

Een bedrijf kan haar vermogen op de volgende manieren vergroten:

- Winst maken

Hierboven wordt duidelijk dat de winsten te laag zijn om het vermogen substantieel te verbeteren. Hoewel dit door de banken wel wordt geprobeerd, blijkt uit de cijfers dat dit vooral het handhaven van winst is en niet het vergroten ervan.

- Risicodragend kapitaal aantrekken

Een bank kan kapitaal ophalen met een risicodragend karakter en hiermee het vermogen versterken. Een lening met deze eigenschappen heeft actueel een marktrente van 6,5% of hoger.

Dit geld kan een bank vervolgens uitlenen aan consumenten of bedrijven. De gemiddelde rente die nu in rekening wordt gebracht is 3%. Wordt het geld bij de ECB weggezet wordt er zelfs een negatieve rente vergoedt. Totaal verlies je dus minimaal 3,5% per euro per jaar aan kapitaal dat je op deze manier aantrekt.

Het is hierdoor een (te) dure oplossing, helemaal gezien de kleine winstmarges.

- Balans verkorten

Resteert de laatste oplossing: de balans verkorten. Andere bedrijven doen dit door bijvoorbeeld het wagenpark in de operational lease te nemen of sale-and-lease-back toe te passen op onroerend goed. Banken doen dit ten eerste door bezittingen en deelnemingen af te stoten. In de balans van de Rabobank zagen we dat zij dit actief doen. Ten tweede kan een bank dit realiseren door de lening portefeuille te verkleinen, dus: geen nieuw geld uitlenen en extra aflossingen vragen bij je klanten. Kortom: de financieringsrichtlijnen sterk aanscherpen!

In getallen: als de Rabobank haar balans niet had verkort was de Tier-1 ratio verslechterd in de periode 2012-2014 in plaats van de verbetering die nu zichtbaar is. Dit zou gevolgen hebben gehad voor de ratings bij kredietbeoordelaars en dus de kosten voor het lenen van geld voor een bank, wat direct de nu al magere winst raakt.

Conclusie

De stelling op de verjaardag was “banken financieren niet meer” en hier zit een zekere kern van waarheid in. Er wordt selectiever gefinancierd vergeleken met het verleden. Als je kijkt vanuit het perspectief van de bank is dit logisch. Elke nieuwe lening zorgt voor een langere balans en dus de noodzaak om meer (duur) vermogen aan te houden. De banken zien zelf ook het dilemma en op de site van de Rabobank staat:

“Hoe kunnen we voldoen aan zowel de maatschappelijke vraag naar krediet als aan de eisen van de toezichthouder?”

Op dit moment staat de stand van de meter nog gericht naar de kant van de toezichthouder. Dat er weinig concurrentie op de markt is, helpt hierbij niet. In de toekomst zal dit gaan veranderen, maar de vraag is hoe lang dit nog duurt. Voor de korte tot middellange termijn denk ik dat we er vanuit moeten gaan dat het financieringsklimaat lastig blijft en dat de opmerking “banken financieren niet meer” nog wel op een aantal verjaardagen zal langskomen.

Harm van Adrichem

Wilt u ondersteuning bij het aanvragen van een financiering, kunt u ons bereiken voor een vrijblijvend kennismakingsgesprek.

Bronnen:

https://www.rabobank.com/nl/about-rabobank/results-and-reports/index.html

http://www.ing.com/nl/Investor-relations.htm

https://www.abnamro.com/nl/over-abnamro/organisatie/rapporten-en-verslagen/index.html